A Reforma Tributária, aguardada com grande expectativa, trouxe consigo a esperança de simplificação do sistema tributário brasileiro. No entanto, é imprescindível uma análise detalhada, especialmente no contexto da persistência da Substituição Tributária (ST). A seguir, examinaremos de forma aprofundada os mecanismos e desafios do regime jurídico da substituição tributária, com foco no ICMS-ST.

O que faz a Substituição Tributária?

A Substituição Tributária transfere a responsabilidade pelo recolhimento do tributo de um contribuinte para outro, muitas vezes nas fases iniciais da cadeia produtiva. Nesse contexto, o ICMS-ST emerge como uma expressão peculiar desse instituto, por sua natureza Estadual, demanda uma compreensão aprofundada de suas nuances jurídicas.

Em sua essência, o regime jurídico da substituição tributária tem dois principais objetivos:

a) Contenção da Evasão Fiscal: O ICMS-ST foi concebido como um mecanismo de contenção da sonegação fiscal, particularmente nos pequenos estabelecimentos. A estratégia de centralizar a cobrança nas grandes indústrias visa garantir o recolhimento antecipado do imposto, evitando lacunas no sistema tributário.

b) Simplificação da Fiscalização: Outro desígnio do ICMS-ST reside na simplificação da fiscalização. Ao concentrar a cobrança nos grandes contribuintes, dotados de estruturas tecnológicas avançadas, facilita-se a tarefa de controle por parte das autoridades fiscais.

Ocorre que, o alcance do ICMS-ST, inicialmente circunscrito a setores específicos como combustíveis, cigarros e bebidas, expandiu-se significativamente, abrangendo segmentos diversos. Tal ampliação, motivada pela busca das Unidades da Federação por fontes antecipadas de receitas, impôs complexidades e desafios inesperados aos contribuintes.

Convênio ICMS 142/18: aplicação do ICMS-ST

Atualmente, conforme o Anexo I do Convênio ICMS 142/18, temos a seguinte possibilidade de aplicação do ICMS-ST:

| ITEM | NOME DO SEGMENTO | CÓDIGO DO SEGMENTO |

|---|---|---|

| 01 | Autopeças | 01 |

| 02 | Bebidas alcoólicas, exceto cerveja e chope | 02 |

| 03 | Cervejas, chopes, refrigerantes, águas e outras bebidas | 03 |

| 04 | Cigarros e outros produtos derivados do fumo | 04 |

| 05 | Cimentos | 05 |

| 06 | Combustíveis e lubrificantes | 06 |

| 07 | Energia elétrica | 07 |

| 08 | Ferramentas | 08 |

| 09 | Lâmpadas, reatores e “starter” | 09 |

| 10 | Materiais de construção e congêneres | 10 |

| 11 | Materiais de limpeza | 11 |

| 12 | Materiais elétricos | 12 |

| 13 | Medicamentos de uso humano e outros produtos farmacêuticos para uso humano ou veterinário | 13 |

| 14 | Papéis, plásticos, produtos cerâmicos e vidros | 14 |

| 15 | Pneumáticos, câmaras de ar e protetores de borracha | 16 |

| 16 | Produtos alimentícios | 17 |

| 17 | Produtos de papelaria | 19 |

| 18 | Produtos de perfumaria e de higiene pessoal e cosméticos | 20 |

| 19 | Produtos eletrônicos, eletroeletrônicos e eletrodomésticos | 21 |

| 20 | Rações para animais domésticos | 22 |

| 21 | Sorvetes e preparados para fabricação de sorvetes em máquinas | 23 |

| 22 | Tintas e vernizes | 24 |

| 23 | Veículos automotores | 25 |

| 24 | Veículos de duas e três rodas motorizados | 26 |

| 25 | Venda de mercadorias pelo sistema porta a porta | 28 |

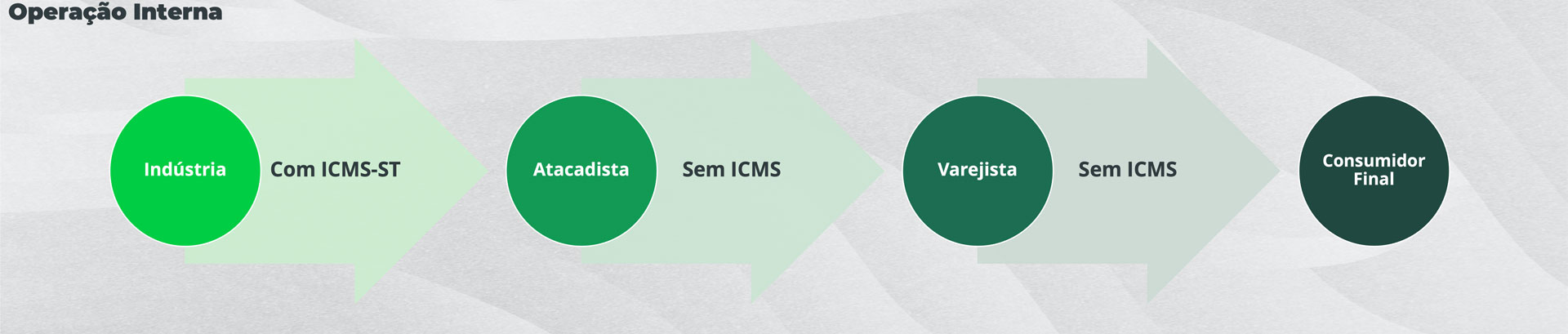

Apenas para facilitar a compreensão sobre esse tema de extrema importância atual, quando o ICMS-ST é recolhido pelo contribuinte substituto (etapa inicial da cadeia produtiva) as demais saídas por contribuintes substituídos (entenda-se como os revendedores daquele determinado produto) serão realizadas sem a tributação do ICMS. No entanto, esse procedimento só será aplicado para as saídas dentro daquela determinada Unidade da Federação:

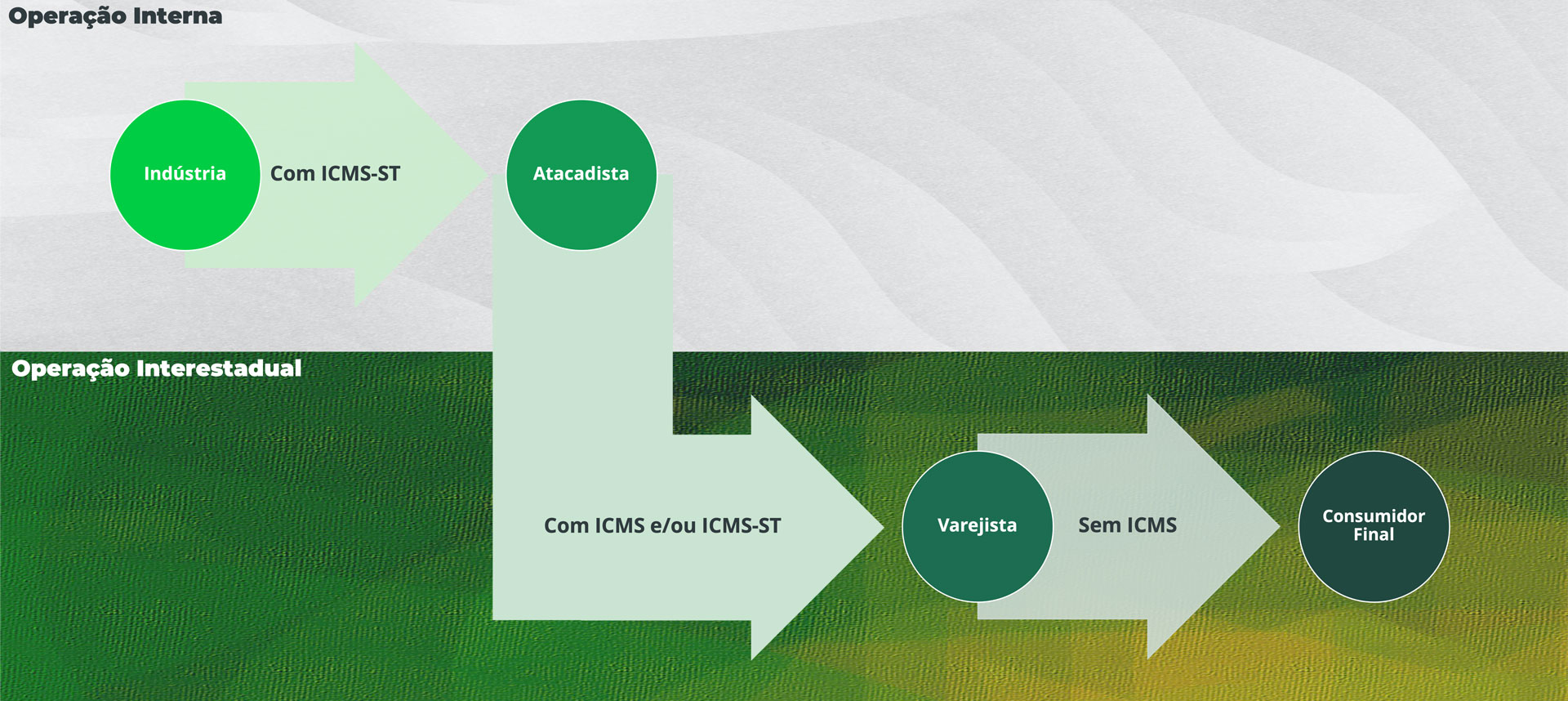

Considerando que o atacadista pode atender diversas Unidades da Federação, ao realizar uma saída interestadual ocorre o que chamamos de interrupção da cadeia, cujo o fato poderá resultar em nova tributação do ICMS (operação própria) ou até mesmo do ICMS-ST (operação própria e por substituição tributária) caso exista Convênio ou Protocolo ICMS entre as Unidades da Federação de Origem e Destino:

Diante desse cenário, temos dois pontos de atenção:

a) Operações Interestaduais e a complexidade normativa: Em operações interestaduais, a verificação de acordos entre as Unidades da Federação torna-se uma tarefa árdua e complexa para os contribuintes, exigindo uma interpretação minuciosa de convênios e protocolos. Além dessa verificação, para cálculo do valor devido a título de substituição tributária o remetente deve pesquisar a alíquota interna da Unidade da Federação de Destino e eventuais benefícios fiscais aplicáveis à operação.

b) Ressarcimento do ICMS-ST e a burocracia: Empresas situadas no meio da cadeia enfrentam o dilema de pagar novamente o ICMS em operações interestaduais, buscando, posteriormente, o ressarcimento em sua UF de origem. A disparidade nas regras estaduais de ressarcimento amplifica a burocracia e a morosidade do processo. Existem UFs que exigem o envio de arquivos digitais com o detalhamento das informações cadastrais, estoques, notas fiscais e seus respectivos valores. Em alguns casos, não existe procedimento formalizado e é necessário realizar os pedidos através de processo administrativo.

A possibilidade de um IBS-ST pós-Reforma

A Emenda Constitucional nº 132/2023 sugere a possibilidade de um mecanismo semelhante ao ICMS-ST no futuro sistema tributário (IBS). Vejamos o que prevê o parágrafo 3º do artigo 156-A:

Art. 156-A. Lei complementar instituirá imposto sobre bens e serviços de competência compartilhada entre Estados, Distrito Federal e Municípios.

- 3º Lei complementar poderá definir como sujeito passivo do imposto a pessoa que concorrer para a realização, a execução ou o pagamento da operação, ainda que residente ou domiciliada no exterior.

Além desta previsão, ao consultar o Perguntas e Respostas do site oficial da Reforma Tributária temos o seguinte:

Pergunta: “Como vão ficar as empresas optantes pelo Simples com a Reforma Tributária?”

A Reforma mantém as políticas de tratamento especial e favorecido, no âmbito do IBS e da CBS, para pequenas e microempresas, por meio do SIMPLES Nacional (art. 146 da CF). As empresas enquadradas no SIMPLES passam ainda a ter a opção de:

- Apurar e recolher IBS e CBS segundo as regras do SIMPLES, caso em poderão transferir créditos correspondentes ao que foi recolhido neste regime; ou

- Apurar e recolher IBS e CBS pelo regime normal de apuração, podendo apropriar e transferir créditos integralmente, mantendo-se no SIMPLES em relação aos demais tributos.

Outro ponto positivo para as empresas do SIMPLES é que a Reforma Tributária reduz significativamente a necessidade da substituição tributária, que hoje onera as empresas enquadradas neste regime.

Destacamos o fato da resposta ter mencionado o termo “reduz” ao invés de eliminar ou encerrar o regime jurídico da substituição tributária, portanto, é um forte indício da existência de um IBS-ST.

Conclusão

Em síntese, a Reforma não revogou a existência da Substituição Tributária; ao contrário, sinaliza apenas uma redução do volume de operações sujeitas a este regime. A complexidade persistente, se não for adequadamente mitigada, compromete um dos principais propósitos da reforma tributária: A Simplificação. A busca por equilíbrio entre arrecadação e simplificação é imperativa para forjar um sistema tributário eficiente e, acima de tudo, equitativo.

Simulação da Reforma TributáriaO quão impactante será a Reforma para as operações e resultados da sua empresa? A ASIS Consult oferece uma simulação de cenário tributário para antecipar desafios e preparar planos de contingência adequados para o futuro. Entre em contato com nossos especialistas e agende uma conversa. Tire dúvidas, defina estratégias e conte com a ASIS Consult para te apoiar nas tomadas de decisão! |

Sobre o Autor

Gustavo Prado é COO da ASIS Consult, tendo liderado os principais projetos da empresa. Sua formação é em Direito, com sólidos conhecimentos em tributos indiretos e SPED.